标题

- 标题

- 内容

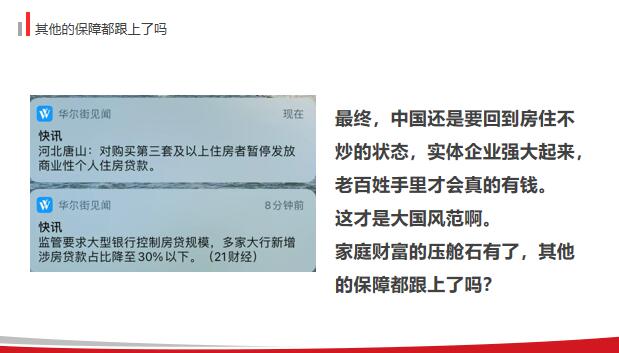

增额终身寿险让你躺平做资产配置,如果你想要躺平,做一些安稳、无风险、托底型的资产配置,增额终身寿险是非常合适的工具,贴合大部分人的长期储蓄需求,增额终身寿险,是目前市场上,对小白投资者最友好的一类理财工具。绝对安全、没有亏损风险,责任简单、不容易受骗,而且,跟相同安全等级的产品比较,它的收益也比较可观。就好像一只智能的、能实现“钱生钱”目标的存钱罐。可以说,它贴合了大部分人的长期储蓄需求。没有亏损风险,说得再详细一点。首先,责任简单,一看就懂,没啥花里胡哨的内容。现金价值一栏,代表着当年实际退保能拿回的金额。设置好预计投多少钱,怎么投,利益演示表上就会显示每年的现金价值。中途需要取出来,可以操作减保,减保后剩下多少现金价值,也是清清楚楚,一目了然。其次,绝对安全,没有亏损风险。保险在整个金融体系里最安全,我强调过很多遍,保险在整个金融体系里,有着近乎最高等级的安全性。不管本金和收益,都直接写进合同里,白纸黑字,板上钉钉。跟银行存款还有国债,都属于一个级别的。但跟它们相比,增额终身寿险有第三个有点,收益相对可观。它能保持复利3.5%的长期收益。看起来,实现3.5%的收益好像不难,但注意,这里有个前提,最高安全等级、以及长期,一般在10年以上。增额终身寿险怎么选,产品的定位清楚了,但增额终身寿险毕竟只是一个分类,具体怎么选?最核心的,看收益。同样缴费方式下,未来哪款产品的现金价值更高,就选哪个。其次选择,其次,加减保是否灵活,有没有其他附加功能等等。从重要性上来看,这些尽管没有收益那么强。但坦白来说,市场上第一梯队的几款增额产品,长期收益率都紧贴着3.5%的警戒线。你买上十万块钱,二十年后,两款产品的现金价值仅仅差个几十块、一两百块的几乎可以忽略不计。这时,如果其中一款产品,恰好拥有其他你需要的功能,就是很棒的加分项。形式可以多变,比如说,现在手头没什么钱,但想要有一个长期复利3.5%的储蓄罐,来抵抗未来的利率下行趋势。对这部分人来说,能随时加保就非常重要。再比如说,这笔钱可能会用作养老金,那么,转换养老年金权益、对接信托计划等等就比较有用。利率下行趋势,如果因为某些原因,客户中途大量退保,保险公司是不是就有很大麻烦呢?就算保险公司能够控制好以上风险,长远来看,利率下行趋势已经成为了共识。如果传言成真了。那么,未来可能就找不到同时兼具流动性、安全性、还可以保证长期收益率的产品了。先给家庭资产建立四个账户,专款专用保本账户和投资账户,就可以放在基金平台或者理财平台上,做好区分就行。不过像年金险等储蓄类保险,也就是保本账户的销售渠道比较有限,不像基金股票被人熟知。进一步调整资产配置,越是年轻阶段,抗风险能力越高,可以抓住机会,拿出一部分资金去搏一搏高收益。人到中年,遭遇中年危机、职场危机、养老、教育、创业压力像浪潮一样一波又一波,此时家庭对现金流的管理尤其重要,因为四处开花,处处需要花钱。中国家庭最大的一个问题,在房价上涨周期里,大家在中国买房投资。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号