标题

- 标题

- 内容

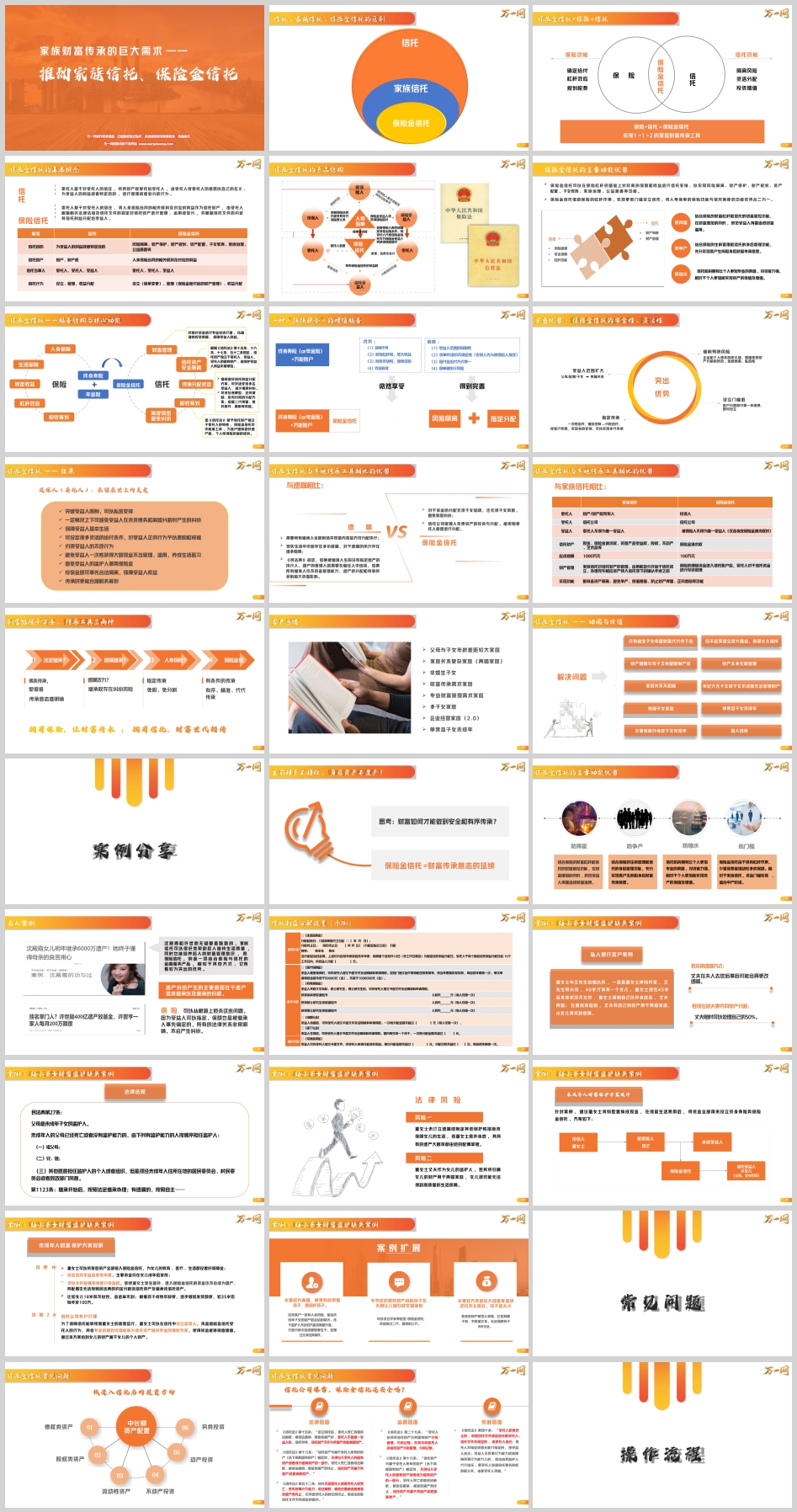

在创富时代奔涌向前的浪潮中,中国高净值人群的财富积累已达到前所未有的高度。然而,当“创富”的喜悦逐渐沉淀,“守富”与“传富”的挑战日益凸显。如何将毕生心血安全、有序地传递给下一代?如何避免财富在传承中缩水、被挥霍、引发争产?如何在生前身后持续守护家人的福祉?保险金信托,这一融合保险杠杆与信托制度的创新工具,正以其独特优势成为破解传承难题的金钥匙。

中国家族财富传承面临三重核心痛点:

防缩水焦虑: 遗产税预期、投资失利、受益人挥霍导致财富快速流失。

防挥霍挑战: 一次性给付的大额现金易诱发道德风险,尤其对未成年或缺乏财商的受益人。

防争产困境: 法定继承模糊、遗嘱效力争议、多继承人博弈常引发亲情撕裂与法律缠讼。

传统工具力有不逮:

遗嘱: 需全体继承人到场确认,易陷效力争议;无法主动管理资产,难避监护人挪用风险。

人寿保险: 虽能指定受益、避免争产,但赔付金给付方式单一,缺乏对受益人行为的长期引导与约束机制;保单可能因投保人债务、婚姻变故被执行。

家族信托: 资产隔离强大、功能全面,但千万级门槛将众多中高产拒之门外;现金装入过程复杂,对保单无直接管理能力。

时代呼唤一种兼具杠杆性、安全性、灵活性与低门槛的综合性解决方案——保险金信托应运而生。

本质定义: 委托人(通常为投保人)将人身保险合同(终身寿险/年金险)的相关权利(如身故保险金请求权、生存金受益权)及对应利益作为信托财产,交付给信托公司(受托人)。保险公司按约赔付后,信托公司对资金进行专业化管理、运用,并严格依据信托文件约定的条件与方式,向指定受益人分配利益。

核心公式:保险 + 信托 = 1 + 1 > 2

保险贡献: 确定给付、杠杆效应(小保费撬动大保额)、风险保障、一定程度税费规划。

信托赋能: 财产独立(隔离委托人/受托人/受益人风险)、灵活分配(定制终身现金流)、专业管理(保值增值)、意愿贯彻(生前身后皆可控)。

关键要素对比:

要素 | 信托 | 保险金信托 |

信托目的 | 为受益人利益或特定目的 | 风险隔离、财产保护、规划、配置、教育、治理、慈善等 |

信托财产 | 各类财产、财产权 | 人身保险合同相关权利及利益(核心差异) |

当事人 | 委托人、受托人、受益人 | 同左 |

行为 | 设立、管理、分配 | 设立(保单变更)、管理(赔后)、分配 |

不可替代的核心优势:

门槛显著降低: 利用保险杠杆,终身寿险或年金险累计保费达300万即可设立(远低于家族信托1000万门槛),惠及更广泛中高产家庭。

双重隔离更坚固:

保险层面: 指定受益人,规避遗产分割与债权人追索(符合《保险法》)。

信托层面: 依据《信托法》第15、16条,信托财产独立于委托人、受托人、受益人固有财产,成为企业债务、婚姻变故、继承风险的“防火墙”。

传承分配极致灵活:

突破限制: 受益人可不限于直系亲属(如孙辈、非婚生子女、残障子女、甚至宠物或慈善机构),实现私密、跨代传承。

条件定制: 可设置里程碑式给付(如考上名校、结婚、生育)、负向约束(如戒赌、完成学业)、正向激励(教育金、创业金)、生活保障金(定期定额)、应急备用金等。

分期给付: 避免一次性给付导致的挥霍风险,确保财富细水长流。

杠杆加持,效率倍增: 以较少的初始保费投入,通过保险杠杆获得高额保障,再以该保障为基础设立信托,放大财富规划效能。

专业管理,保值增值: 信托公司作为持牌金融机构,拥有专业投研团队和多元化资产配置能力(涵盖固收、权益、另类投资等),远胜个人管理,确保资产长期稳健增长。

税务筹划前瞻性: 利用信托财产独立性及保险赔付金特性,为未来可能开征的遗产税、个人所得税预留规划空间。

VS 遗嘱: 无需继承人同意或到场,避免效力争议与执行障碍;主动管理资产,杜绝监护人挪用;高度保密。

VS 人寿保险: 解决受益人范围窄、保单存续不确定性(如投保人先于被保险人身故)、赔付金给付方式单一、保单被执行风险四大痛点;赋予资金长期管理与分配控制权。

VS 家族信托: 门槛大幅降低(300万 vs 1000万);设立便捷(依托现有保单变更);同样具备资产隔离、避免争产、防挥霍、灵活分配、税务筹划等核心功能。

保险金信托是“有条件的传承”、“有序精准的代代传承”,完美弥补了法定继承的“佛系”、遗嘱继承的效力风险与人寿保险功能的单一性。

保险金信托是化解特定家庭痛点的“精准手术刀”:

“夹心层”父母与未成年子女: 如案例中董女士(45岁,体弱,幼女未成年),担忧身故后配偶再婚导致财产旁落、幼女失保。方案:设立终身寿险保险金信托,资金定向保障女儿教育、医疗、生活,设定成年后分期领取,隔离父亲控制,并可设监察人监督。

复杂家庭结构:

再婚家庭: 平衡各方子女利益,防止财富落入继任配偶之手。

非婚生子女/特殊家庭成员(如残障子女): 实现隐秘、定向、有保障的传承。

多子女家庭: 定制化分配方案,避免不公引发的争斗。

企业主家庭: 隔离企业债务与家庭财富;防范婚姻变故导致股权/资产分割;实现财富与企业经营权分离传承(保险金信托2.0模式)。

高净值人士: 已有家族信托需求但暂未达标,或希望以更低成本启动传承规划;追求更精细化的分配控制与多代传承。

单亲家庭(尤其子女未成年): 确保财富直接用于子女成长,避免前配偶或其新家庭掌控。

隔代传承需求(如祖辈→孙辈): 绕过中间一代,防止财富被儿媳/女婿分割或不当使用。

“老来得子”或子女年幼家庭: 父母年迈或健康堪忧,需确保巨额财富在孩子成年前安全托管并专款专用。

财富体量庞大但管理能力有限者: 委托专业机构实现财富的长期保值增值与有序分配。

有特殊心愿者: 如慈善捐赠、对受益人设置行为引导(助学、创业、禁奢)等。

案例:董女士的未雨绸缪

背景: 董女士45岁,家庭主心骨,丈夫全职育儿,40岁得女。担忧自身健康风险导致幼女失去保障,丈夫再婚后财产被重组家庭占用。

风险: 若身故,遗产(含保险金)依《民法典》可能由丈夫掌控,存在挪用、再分配风险;遗嘱可被修改;过早分割夫妻共同财产丈夫可控50%。

解决方案:

资产置换与投保: 将部分资产(如别墅)变现,投保大额终身寿险,董女士为投保人/被保险人,身故受益人为“信托公司(保险金信托)”。

设立信托: 将保单装入保险金信托,女儿为唯一或主要受益人。

精密条款设计:

资金锁定: 女儿18岁前仅支付基础生活费/教育费,大额资金冻结。

阶梯式给付: 成年后(如25岁、30岁、35岁)逐步提高年度领取额度(如35岁后每年100万),匹配其成熟度和责任能力。

专项保障: 设立医疗保障金(实报实销)、教育激励金(按学历层级奖励)、结婚礼金、添丁礼金、紧急备用金等。

防挪用机制: 明确资金为女儿个人财产,监护人(丈夫)无权支配信托利益分配。

监察人设置: 指定可信赖亲友或专业人士监督信托公司履职。

效果: 财富成功隔离,精准、安全地覆盖女儿一生所需,贯彻母亲关爱,抵御婚姻变故与监护人道德风险。

名人镜鉴: 沈殿霞(肥姐)为女儿郑欣宜设立家族信托,约定35岁前每月仅可领2万港元生活费,大额资金需信托委员会批准,有效防止了年轻女儿挥霍遗产。许世勋家族信托同样旨在维持后代生活品质并培养其财商。保险金信托是此类智慧的现代化、更灵活载体。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号