标题

- 标题

- 内容

保险从业者实现三大核心转变:

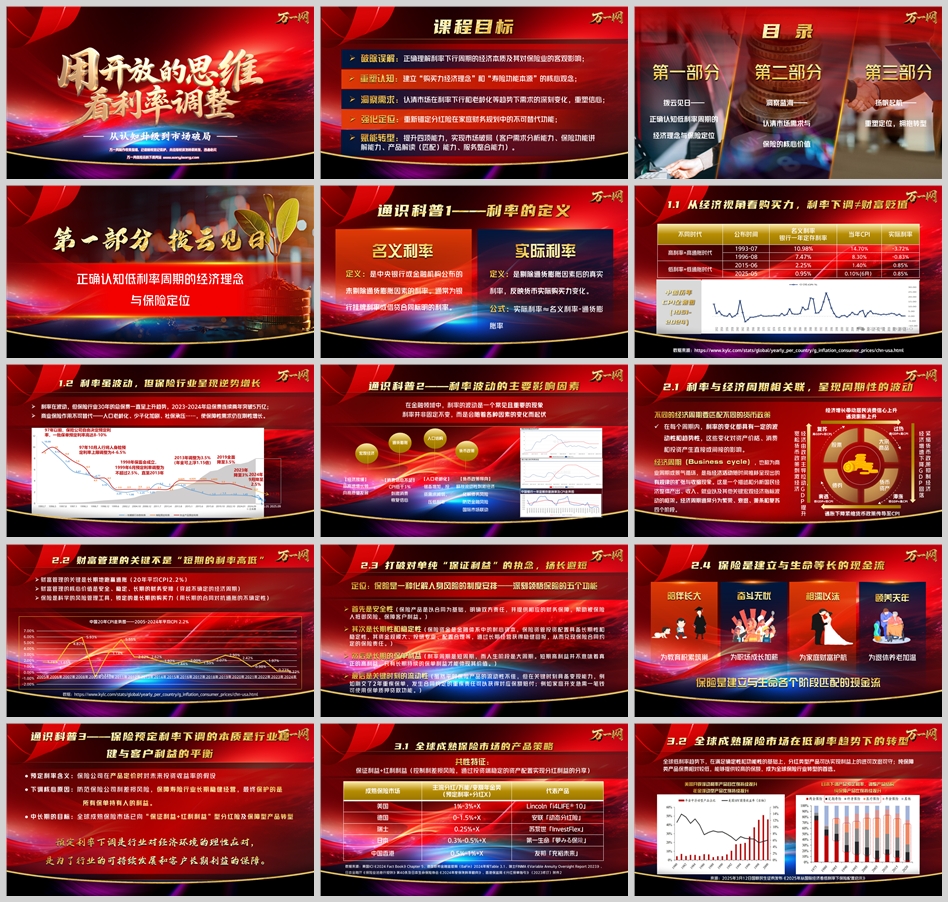

破除误解:正确理解利率下行周期的经济本质及其对保险业的客观影响,认识到这是经济进入新常态的标志,而非行业“危机”。

重塑认知:建立“购买力经济理念”和“寿险功能本源”的核心观念,将关注点从短期利率转向长期购买力,从单一收益转向综合功能。

洞察需求:认清市场在利率下行和老龄化等趋势下的深刻变化,重塑从业信心。

强化定位:重新锚定分红险在家庭财务规划中的不可替代功能,理解其“保证+浮动”结构在低利率时代的独特价值。

赋能转型:提升四项关键能力,实现市场破局:

客户需求分析能力

保险功能讲解能力

产品解读与匹配能力

服务整合能力

名义利率:银行挂牌利率,未剔除通货膨胀,如一年期定存利率。

实际利率:剔除通胀后的真实购买力,近似公式为:实际利率 ≈ 名义利率 - 通货膨胀率。

核心观点:利率下调不等于财富贬值,关键在于实际利率是否为正,即名义利率能否跑赢通胀。

历史数据对比

时期 | 名义利率(1年期定存) | 当年CPI | 实际利率 |

高利率+高通胀 (1993-07) | 10.98% | 14.70% | -3.72% |

高利率+高通胀 (1996-08) | 7.47% | 8.30% | -0.83% |

低利率+低通胀 (2015-06) | 2.25% | 1.40% | 0.85% |

低利率+低通胀 (2025-05) | 0.95% | 0.10% | 0.85% |

数据显示,当前“低利率+低通胀”环境下,实际利率仍为正,财富并未直接贬值。

利率受四大因素影响,其下行是全球性趋势:

宏观经济:经济增速换挡,投资回报率下行,压低利率。

人口结构:老龄化加剧,社会整体投资意愿减弱,推低利率(如日本)。

货币政策:央行通过调整利率来调控经济,是重要的短期调节器。

通货膨胀:通胀高则利率高,通胀低则利率低。

尽管利率波动,中国保险业总保费近30年持续上升,2023-2024年连续两年突破5万亿元。核心驱动力来自:

需求刚性:人口老龄化、少子化加剧,社保承压,健康、养老、传承等保障需求持续增长。

功能不可替代:保险以合同锁定长期利益,提供安全性、稳定性和与生命等长的现金流,是穿越周期的“耐心资本”。

财富管理的目标不是追求短期高收益,而是:

长期跑赢通胀:近20年我国平均CPI约为2.2%,长期目标应高于此水平。

实现安全、稳定、长期的财务安排:保险通过锁定长期利率和提供稳定现金流,帮助家庭平滑经济周期波动。

安全性:合同锁定,法律保障,是家庭财务的“底仓”。

长期稳定性:资金规模大、投研专业,适合长期稳健增值。

关键流动性:在重疾、身故等约定情况下可赔付或贷款,解决燃眉之急。

与生命等长的现金流:为教育、养老等人生各阶段提供稳定资金支持。

风险保障与财富传承:对冲“生老病死残”风险,并通过指定受益人实现财富定向传承。

定义:保险公司在产品定价时,对未来投资收益率的假设。

下调原因:为防范“利差损”风险(即投资收益率低于承诺给客户的利率),保障行业长期稳健经营,最终保护所有保单持有人的利益。

行业趋势:全球成熟市场普遍采用“保证利益+红利利益”的分红险模式,以应对低利率环境。

低利率环境下,传统投资渠道面临困境:

存款与国债:收益率持续走低。

高收益产品:P2P、部分私募等风险事件频发。

权益市场:股票、基金波动剧烈。

房地产:投资属性减弱,流动性变差。

客户亟需“下行风险小、上行空间合理”的工具,而保险的“保证+分红”结构恰好满足这一需求。

中国已进入深度老龄化社会,社保替代率有限,“活得久、花得多、存得少”成为现实挑战。分红型年金险、终身寿险等产品通过“定期领取+终身给付”的模式,能有效对冲长寿风险,是养老规划的理想工具。

高净值及中产家庭对财富安全、定向传承的需求日益凸显。保险凭借其法律属性(指定受益人)、财富属性(现金价值增长)和功能属性(避免继承纠纷),成为财富传承的核心工具之一。

经济不确定性增加,客户对健康、意外等基础保障的需求更趋刚性。保险作为科学的风险分摊机制,其核心价值在于将抽象的风险转化为可量化的财务保障,守护家庭幸福底线。

从短期利益到长期确定性:偏好养老年金的保证领取,锁定长期购买力。

从个体风险保障到家庭财富传承:通过终身寿险、家族信托等实现资产保全与定向传承。

从产品对比到服务生态:关注“保障功能+医养服务”,追求一站式解决方案。

保险从业者应转型为客户信赖的“财务安全顾问”与“长期规划顾问”,以“全面、全额、全家”为核心,提供定制化方案:

大众客户:聚焦基础保障(重疾、意外、医疗),用“保费换保额”转移风险。

中产客户:突出强制储蓄与长期现金流属性(如年金险),应对养老与教育需求。

高净值客户:强调资产保全与传承功能(如终身寿险),实现财富有序传递。

客户需求分析能力:运用KYC、家庭生命周期等工具,挖掘客户在养老、教育、传承等方面的潜在需求。

保险功能讲解能力:回归寿险本源,用通俗易懂的语言讲清保障、储蓄、传承等功能,而非简单对比收益率。

产品解读与匹配能力:清晰讲解“保证利益+分红”的结构优势,根据客户风险偏好和资金规划,精准匹配产品。

服务整合能力:整合医养、健康管理、养老社区等生态资源,提升方案附加值,构建差异化竞争力。

财富管理类需求:通过对比分析,引导客户关注长期锁定利率和复利价值,而非短期波动。

保障型需求:用“爱与责任”激发客户对家庭顶梁柱的保护意识,将保障缺口转化为具体保额。

低利率周期并非保险业的“寒冬”,而是价值重构的“春天”。这场变革的本质,是用“认知升级、策略升阶、行动升级”三大突破,重新定义保险价值:

认知升级:看透利率数字背后的购买力真相,理解保险“锁定长期购买力”的核心功能。

策略升阶:掌握“保证利益+红利利益”双引擎模型,发挥分红险“进可攻退可守”的优势。

行动升级:以“产品+专业+服务”铸造护城河,成为客户信赖的长期规划伙伴。

唯有如此,保险业方能在低利率时代破局前行,为亿万家庭筑牢财务安全防线,护航品质人生。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号