标题

- 标题

- 内容

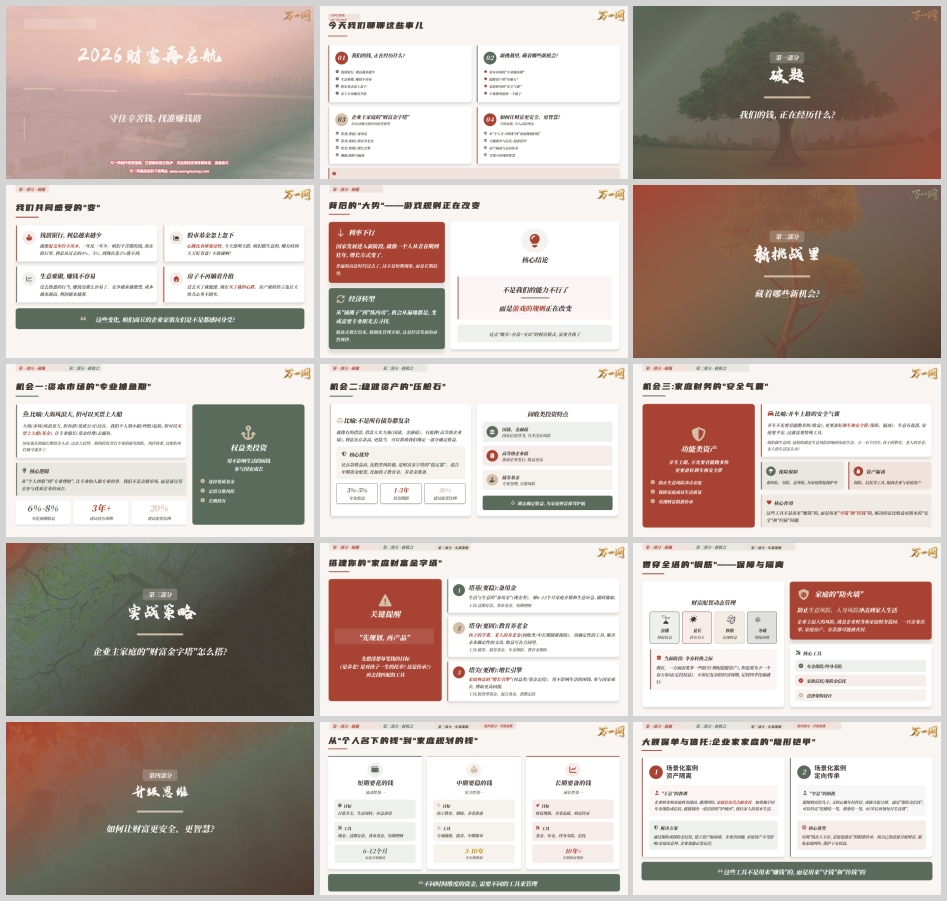

2026财富再启航:企业家家庭投资理财与资产保全实战策略

一、引言:变革时代的企业家财富新挑战

2026年的中国经济图景呈现深刻的结构性转型。过去三十年“高速增长、遍地机会”的黄金时代正让位于“高质量发展、专业制胜”的新阶段。对于商丘乃至全国的企业家而言,这种转变既是挑战也是机遇。过去“勤劳致富+银行储蓄+房产增值”的传统财富积累模式正在经历前所未有的压力测试。

我们的钱,正在经历一场静默的革命:银行利率持续走低,像拧过多次的湿毛巾难以挤出更多水分;实体经济面临转型阵痛,传统行业的利润空间被不断压缩;资本市场波动加剧,个人投资者如同在暴风雨中驾驶小船,风险陡增;房地产市场告别“只涨不跌”的神话,回归居住属性与理性价值。

但危机中孕育着转机,挑战里潜藏着机遇。真正的财富智慧不在于预测风浪何时平息,而在于学会在风浪中航行,甚至借助风浪的力量抵达新的彼岸。本文将从四个维度系统阐述2026年企业家家庭财富管理的实战策略:首先是认清当前财富环境的变化实质;其次是识别新环境下的投资机会;第三是搭建科学合理的家庭财富金字塔;最后是引入高阶财富管理工具,实现财富的安全、智慧传承。

二、深度剖析:我们的钱正在经历什么?

1. 利率下行:财富增长的“隐形税”

中国利率下行并非短期政策调整,而是经济发展阶段的必然产物。当一个经济体从高速增长迈向成熟阶段,资本回报率自然下降。2026年,一年期存款基准利率已降至历史低点,三年期大额存单利率也难破2.5%关口。

这对企业家家庭意味着什么?意味着单纯依靠存款利息难以跑赢通胀,意味着家庭财富的实际购买力在悄然缩水。一个拥有1000万流动存款的企业主家庭,五年前仅靠银行利息每年可获得40-50万被动收入,足以覆盖大部分家庭开销;而到2026年,同样的存款年利息收入不足20万,缩水超过一半。

更深层次的影响在于:低利率环境改变了所有资产的定价逻辑。债券价格上涨,优质股权稀缺性凸显,不动产估值体系重构。企业家必须认识到,利率下行不是周期性的“冬天”,而是气候带变迁式的“新常态”。

2. 经济转型:从“机会红利”到“专业红利”

中国经济正经历从要素驱动向创新驱动的深刻转变。对于企业家而言,这意味着过去依靠资源、关系、胆识就能成功的时代正在过去,未来需要依靠技术、管理、品牌和专业能力。

这种转型在微观层面的体现就是:传统行业利润率普遍下降,新兴行业门槛提高。制造业面临成本上升与环保压力;批发零售业受电商冲击;就连曾经风光的地产相关行业也进入深度调整期。企业经营的不确定性增加,现金流波动加大,将企业利润与家庭财富严格隔离的必要性空前提高。

3. 资本市场:从“散户博弈”到“机构主导”

A股市场机构投资者占比已超过50%,外资持股比例持续上升。这意味着什么?意味着市场定价更加有效,波动更加结构化,普通投资者“跟风炒作”的盈利空间被极度压缩。2025-2026年,资本市场虽然整体呈现震荡上行态势,但行业分化、个股分化极为严重。缺乏专业研究能力的个人投资者,越来越难以获得稳定超额收益。

4. 房地产:从“金融属性”到“居住属性”回归

房地产税的立法进程虽然审慎推进,但方向已经明确。在“房住不炒”的长期政策基调下,房地产逐渐回归居住本质。不同城市、不同地段、不同品质的房产价格走势严重分化。三四线城市非核心地段房产流动性下降,而一线城市核心区域优质资产仍具保值功能,但已不再具备过去二十年“闭眼买都能赚”的确定性。

核心结论:不是企业家的能力下降了,而是财富游戏的规则发生了根本性变化。过去成功的经验可能成为未来发展的桎梏。企业主家庭必须升级财富观念,从“挣钱-存钱-买房”的简单模式,转向系统化、专业化、长期化的财富管理新时代。

三、新挑战中蕴含的新机遇

机会一:资本市场的“专业捕鱼期”

将资本市场比作大海十分贴切:风浪(波动)虽然加大,但鱼群(优质公司)依然存在且更加集中。问题的关键在于捕鱼的工具和方式。

从“个人划船”到“搭乘专业船只”:个人直接投资股票如同在风浪中划小船,风险极高且需要持续投入时间精力。而通过公募基金、私募基金等专业机构参与市场,则是购买船票登上配备了先进雷达、专业渔网和丰富经验船长的现代渔船。

机构投资者的核心优势:

研究深度:拥有数十甚至上百人的投研团队,能够深入调研产业链

信息优势:与上市公司管理层直接沟通,获取第一手信息

风控体系:严格的投资纪律和风险控制机制,避免情绪化决策

资产配置:能够跨市场、跨品种、跨周期进行全球配置

实战建议:

选择优质基金:重点关注基金经理的投资理念、历史业绩(穿越周期的能力)、管理规模是否匹配其策略

坚持定投策略:在市场相对低位时,通过定期定额投资平滑成本,克服人性弱点

长期持有:权益投资应秉持3-5年的持有周期,分享企业成长的价值而非短期波动

合理配置比例:建议将家庭可投资资产的15-25%配置于权益类资产,且必须是3-5年内不用的“闲钱”

预期目标:通过专业的权益投资,力争实现6-8%的年化回报,跑赢通胀并分享中国经济增长红利。

机会二:稳健资产的“压舱石”

在不确定性增加的环境下,稳健资产的价值愈发凸显。这类资产不是追求高收益,而是确保家庭财富的底线安全。

债券类资产的价值重估:

国债、政策性金融债:几乎无信用风险,收益率虽不高但确定性极强

高等级信用债:优质央企、地方国企发行的债券,收益率高于国债

债券基金:通过专业管理实现风险分散,流动性优于单只债券

保险储蓄产品的独特价值:

年金保险、增额终身寿险等长期储蓄型保险产品,在利率下行周期中显示出独特优势:

锁定长期利率:合同约定的现金价值增长率不受未来市场利率下行影响

强制储蓄功能:帮助企业家家庭建立长期储蓄纪律

法律属性优势:具有一定的资产隔离和债务隔离功能(需结合架构设计)

实战建议:

配置比例:建议家庭资产的30-40%配置于稳健类资产,作为“财富压舱石”

期限匹配:将不同期限的资金匹配相应产品,1-3年资金可配置债券基金,5年以上资金可考虑保险储蓄

分散配置:即使在稳健资产内部也要分散,避免单一发行人风险

预期目标:实现3-5%的稳健回报,确保家庭基本开支、子女教育、父母养老等刚性需求有确定性保障。

机会三:家庭财务的“安全气囊”

对于企业主家庭而言,财务安全比财务增长更为基础也更为重要。企业经营有周期、有风险,但家庭生活需要稳定和保障。

保险保障的核心作用:

人身保障:高额寿险、重大疾病保险、高端医疗保险,确保家庭成员在任何情况下都能获得高品质的医疗服务和生活保障

责任保障:企业主的家庭责任重大,保险是履行责任的最有效工具之一

现金流保障:年金保险可以在特定年龄提供确定性的终身现金流

资产隔离的迫切性:

中国大部分民营企业存在公司财务与家庭财务混同的问题。这种混同在企业发展顺利时无碍,但一旦企业遇到经营困难或法律纠纷,家庭资产将面临被连带追索的风险。

实战建议:

充足的人身保障:企业主本人的寿险保额应覆盖企业债务、家庭未来10年开支、子女教育费用等

建立家庭备用金:预留6-12个月的家庭生活费用,以高流动性资产形式持有

提前规划资产隔离:在企业经营状况良好时,通过合法工具建立企业资产与家庭资产之间的防火墙

四、实战策略:搭建企业主家庭的“财富金字塔”

金字塔底层:要稳(备用金与流动性管理)

功能定位:家庭财富的地基,确保家庭在任何情况下都有充足的流动性应对日常开支和突发状况。

具体配置:

3-6个月家庭基本生活开支:以活期存款、货币基金形式持有,实时可用

3-6个月家庭品质生活开支:以短期理财、国债逆回购等形式持有,兼顾收益与流动性

企业应急备用金:与企业家庭财务隔离,但需要时可调用

管理要点:

严格区分企业账户与家庭账户

建立月度现金流监测机制

备用金规模随家庭生活水平动态调整

金字塔中层:要固(中期目标与确定性规划)

功能定位:为家庭中长期确定性目标提供资金保障,如子女教育、自身养老、父母赡养等。

具体配置:

子女教育金:根据子女年龄和教育规划,采用“债券基金+教育金保险”组合

养老金储备:40岁前侧重积累,40-55岁侧重保值,55岁后侧重领取,采用“年金保险+养老目标基金”组合

家庭大额支出规划:如换房、换车等,采用“大额存单+中短期理财”组合

管理要点:

每个目标独立规划,专款专用

选择收益确定或风险可控的工具

定期检视目标完成进度

金字塔顶层:要搏(长期增长与财富增值)

功能定位:家庭财富的增长引擎,用不影响家庭基本生活的“闲钱”追求更高回报。

具体配置:

核心配置(60%):优质主动管理基金、指数增强基金

卫星配置(30%):行业主题基金、QDII基金(全球配置)

机会配置(10%):在极度低估时适度参与优质个股

管理要点:

严格的投资纪律:止盈止损、定期再平衡

长期持有心态:避免频繁交易

专业机构协助:选择优秀的投资顾问或家族办公室

贯穿全塔的“钢筋”:保障与隔离

这不是一个独立的资产类别,而是渗透在所有资产配置中的法律和架构设计。

核心工具:

保险产品:终身寿险、年金保险的法律隔离功能

保险金信托:保险赔付金进入信托,实现更精细的分配安排

家族信托:针对超高净值家庭,实现资产彻底隔离与跨代传承

法律架构:合理的持股结构、家庭财产协议等

动态调整机制:

财富管理不是一成不变的,而应根据经济周期、家庭生命周期动态调整:

春播期(经济复苏初期):增加权益资产配置比例

夏长期(经济繁荣期):持有为主,适度调整结构

秋收期(经济过热期):逐步兑现收益,增加稳健资产

冬藏期(经济调整期):防守为主,等待下一个周期

当前(2026年)处于“冬春转换”之际:一方面仍需保持一定防御性配置,另一方面应开始为下一个经济周期布局,逐步增加优质权益资产的定投。

五、升级思维:从财富管理到财富规划

思维一:从“个人名下的钱”到“家庭规划的钱”

传统观念中,钱是“挣来的、存起来的、可以随意支配的”。现代财富管理理念下,钱是“有使命、有归属、有期限的资源”。

三个时间维度的资金管理:

短期资金(1年内使用):流动性第一,安全第二,收益第三

工具:现金、货币基金、短期理财

目标:日常生活、生意周转、应急备用

中期资金(1-10年使用):安全性第一,适度收益第二,流动性第三

工具:专项储蓄计划、债券、中期保险

目标:子女教育、婚嫁准备、中期大额支出

长期资金(10年以上):成长性第一,安全性第二,流动性第三

工具:权益基金、年金保险、终身寿险、家族信托

目标:养老品质、财富传承、家族基业长青

思维二:大额保单与信托——企业家家庭的“隐形铠甲”

场景一:资产隔离的“护城河”

王总经营一家中型制造企业,多年来将企业利润不断投入扩大再生产,家庭生活开支直接从公司账户支付。2025年,因一笔大额订单纠纷,企业被起诉,法院最终判决公司赔偿。由于王总公私账户混同,家庭名下房产也被列为执行财产,差点导致家人无家可归。

解决方案:

在企业经营良好时,每年将部分利润以合规方式转入家庭

用家庭资金投保大额年金保险,投保人为王总,受益人为子女

设立保险金信托,将保单受益人变更为信托计划

通过信托合同约定,定期向家庭成员分配生活费用

如此设计后,保单现金价值及未来产生的现金流在法律上独立于王总的企业债务,成为家庭财务的“安全屋”。

场景二:定向传承的“智慧遗嘱”

李总白手起家创立公司,年过六十开始考虑传承问题。独子小李对家族企业兴趣不大,喜欢艺术创作。李总既希望儿子有经济保障,又担心一次性给大笔资金会被挥霍,或未来婚姻变动导致财产外流。

解决方案:

李总作为投保人购买大额终身寿险,受益人为儿子

将保单装入信托架构,设立详细的分配条款:

儿子25岁前,信托支付基本生活费用和教育费用

儿子30岁结婚时,支付一笔婚嫁金

儿子35岁若有创业计划,经信托委员会评估后可支持创业资金

儿子40岁起,每月领取固定生活费用

设立激励条款:若儿子在艺术领域取得成就,可获得额外奖励

信托同时约定,所有分配给儿子的财产均为其个人财产,不属于夫妻共同财产

如此设计实现了“钱在人不在,意愿也能在”的精准传承,既保障了后代生活,又避免了财富被挥霍或分割。

思维三:财富管理是伴随家业发展的长期习惯

真正的财富自由不是拥有无限金钱,而是建立一套使财富可持续增长、可有效传承的系统。这套系统包括:

定期检视机制:每季度检视家庭资产负债表,每年进行全面财务规划调整

专业顾问团队:建立包括律师、会计师、投资顾问、保险专家在内的专业顾问团队

家族治理架构:随着财富积累和家族扩大,逐步建立家族宪法、家族委员会等治理机制

接班人培养计划:不只是财富传承,更是价值观、创业精神的传承

六、结语:2026,财富再启航的新起点

2026年对于中国企业家而言,是一个时代的结束,更是新时代的开始。过去依赖机会、胆识和简单复制的财富创造模式已经难以为继,未来需要的是专业、系统和长期主义的财富管理智慧。

财富管理的最高境界不是追求最高回报,而是在控制风险的前提下实现家庭长期目标;不是简单购买金融产品,而是建立一套符合家庭价值观的财富生态系统;不是终点式的“财富自由”,而是持续一生的“财富成长”。

守住辛苦钱,需要的是风险意识和专业工具;找准赚钱路,需要的是时代眼光和战略耐心。企业主家庭的财富管理,本质上是家庭幸福与企业发展的平衡艺术,是当下安全与未来成长的统筹智慧。

2026年,让我们重新启航——不仅启航于新的财富旅程,更启航于新的财富思维。在这条路上,专业是罗盘,时间是朋友,而家族永续的愿景,则是指引前行的北极星。财富的真正意义,不在于数字的大小,而在于它能为所爱的人创造怎样的生活,能为社会留下怎样的价值,能为家族传承怎样的精神。

这是最好的时代,也是最需要智慧的时代。愿每位企业家都能成为自己家庭财富的明智舵手,在变革的浪潮中,不仅守住基业,更能开创家族繁荣的新篇章。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号