标题

- 标题

- 内容

定额终身寿险:穿越时光的财富传承密码

2025年的夏天,杭州某家族办公室里,65岁的钱总盯着桌上的《遗产税草案征求意见稿》,眉头微蹙。作为身家过亿的民营企业家,他最担心的不是企业经营风险,而是"人走后,辛苦积累的财富能否按意愿传给下一代"。这个困扰无数高净值家庭的难题,正被一款"用生命创造资产"的金融工具——定额终身寿险,悄然破解。

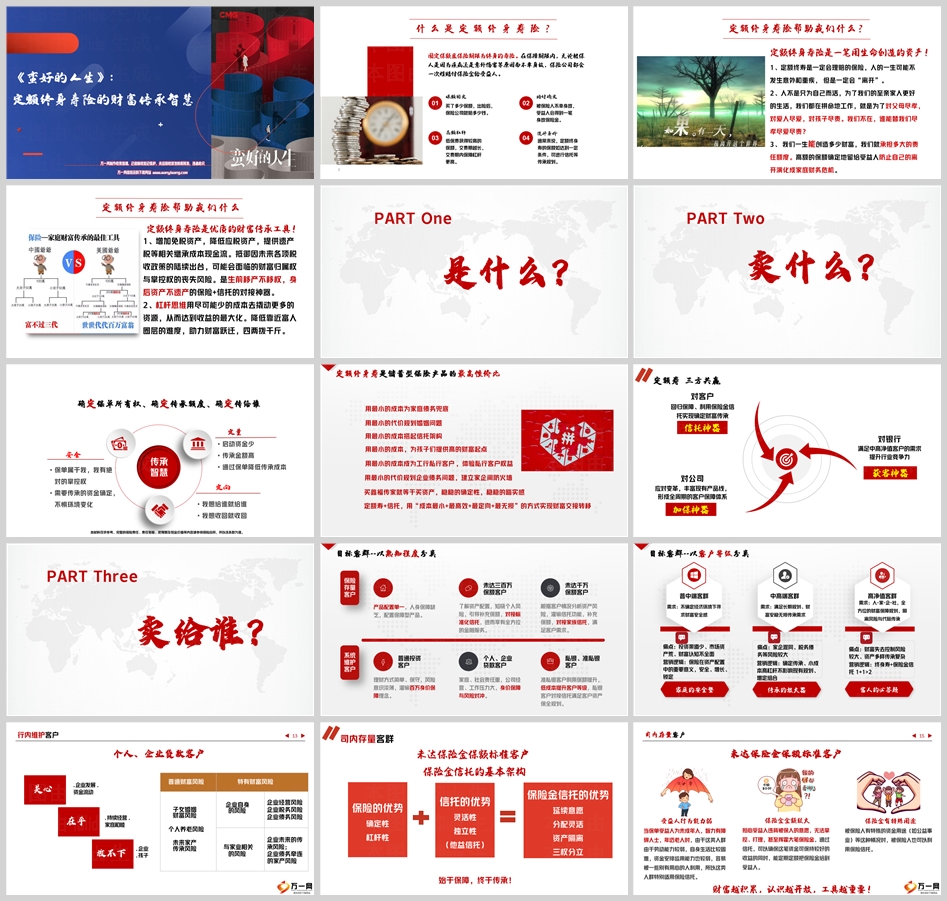

一、定额终身寿险:重新定义"生命资产"

什么是定额终身寿险?简单来说,它是"用保费换保额"的终身保障:投保人按约定缴纳保费,无论被保人因疾病、意外还是自然身故,保险公司都将按合同约定的固定保额一次性赔付给受益人。它的核心特征可以用三个关键词概括:

1. 确定性:穿越时间的承诺

与重疾险、医疗险不同,定额终身寿险的赔付与"是否患病"无关,只与"是否生存"有关。只要被保人身故(无论何时),受益人必然获得约定保额。这种"一定会理赔"的特性,让它成为家庭财富传承中最可靠的"托底工具"。

2. 杠杆性:用最小成本撬动最大保障

30岁的安女士投保300万保额的定额终身寿,年交保费仅6.2万元,交费期20年。若她60岁身故,相当于用124万保费换得300万保障,杠杆率超2.4倍;若80岁身故,杠杆率仍达2.5倍。这种"低保费、高保额"的特性,让普通人也能轻松拥有"百万级"传承资本。

3. 定向性:财富传承的"定向导弹"

传统遗产继承易引发家庭纠纷,而定额终身寿险通过"指定受益人"功能,可精准锁定传承对象。无论是给未成年的孙子、再婚的子女,还是需要特殊照顾的亲属,都能通过保单实现"想给谁就给谁,想收回就收回"的灵活安排。

二、财富传承的"四大刚需",它全解决了

在高净值人群的财富管理需求中,"安全、定向、节税、可控"是核心诉求。定额终身寿险恰好能一一破解这些痛点:

1. 防"富不过三代":隔离债务,锁定传承

温州钱总的案例颇具代表性:他名下8套房产、4000万现金资产,最担心的是"若自己意外离世,企业债务牵连家庭,儿子挥霍败家"。通过投保1000万保额的定额终身寿,指定儿子为受益人,他实现了"三重保护":

债务隔离:保险金不属于遗产,无需偿还企业债务;

定向传承:儿子直接领取1000万,避免家族成员争夺;

长期规划:若儿子未成年,可通过保险金信托分期给付,防止挥霍。

2. 破"传承僵局":化解婚姻与代际风险

上海某科技公司创始人贾总再婚后,担心现任妻子与子女的财产分配矛盾。他投保500万保额的定额终身寿,将受益人设为前妻之女(30%)和现任妻子(70%),并附加"第二顺位受益人"条款(若现任妻子再婚,剩余保额自动转给女儿)。这份保单不仅化解了家庭矛盾,更让贾总在创业时无后顾之忧。

3. 省"传承成本":税务优化,现金流无忧

根据最高人民法院批复,指定受益人的身故保险金不作为遗产,无需缴纳个人所得税或清偿债务。2025年《遗产税暂行条例(草案)》虽未正式实施,但试点城市的"遗产税免征额仅1000万"已引发高净值人群关注。定额终身寿险的"免税传承"特性,成为应对未来税务风险的最佳工具。

4. 强"传承控制":生前掌控,身后执行

北京金先生的案例中,他将拆迁补偿款3000万装入保险金信托,约定"孙子18岁前每年领取20万生活费,25岁后每年领取50万教育金,30岁方可领取剩余本金"。这种"生前定规则,身后按规则执行"的模式,既满足了金先生"防败家"的需求,又确保了资金的使用效率。

三、谁需要定额终身寿险?三类客群的"刚需地图"

定额终身寿险并非"高净值专属",不同财富量级的家庭都能找到适配场景:

1. 普通家庭:给家人一份"安全感"

杭州某餐馆老板工先生,年收入20万,担心"若自己发生意外,女儿的教育金、老人的赡养费无着落"。他投保100万保额的定额终身寿,年交保费仅6630元,交费期15年。这份保单不仅覆盖了家庭未来10年的刚性支出,更让他在疫情期间能安心经营——"就算我倒下,女儿的大学学费、父母的医药费都有了着落"。

2. 中产家庭:为"品质生活"上一道锁

深圳某外企高管安女士,家庭资产500万,最在意的是"子女未来生活质量"。她投保300万保额的定额终身寿,指定儿子(50%)、女儿(50%)为受益人,并附加"教育金信托"条款(儿子留学每年领取30万,女儿创业可申请50万启动金)。这份保单让她在45岁时就实现了"财富自由"——"我不怕自己赚钱慢,怕的是孩子未来没钱花"。

3. 高净值家庭:破解"传承复杂局"

上海某集团创始人钱总,家族资产超10亿,面临"企业传承+子女接班+税务规划"三重挑战。他通过"定额终身寿+家族信托"组合,将8000万保额的保单装入信托,约定"长子继承企业股权,次子获得现金资产,孙辈按学业成绩领取教育金"。这种"保险+信托"的架构,不仅实现了资产的隔离与定向传承,更让家族成员从"争产"转向"协作"。

四、2025新趋势:预定利率下调,产品迭代正当时

2025年1月,银保监会发布《关于建立预定利率与市场利率挂钩及动态调整机制有关事项的通知》,明确普通型保险产品预定利率最高值将动态调整。这意味着,未来定额终身寿险的保费可能小幅上涨,但"高杠杆、确定性"的核心优势不会改变。

对消费者而言,当前正是配置定额终身寿险的"黄金窗口":

利率下行期:预定利率从3.5%降至2.5%,未来保额的"含金量"将更高;

政策红利期:遗产税试点、保险金信托规范等政策落地,传承工具的合规性更强;

需求爆发期:高净值家庭数量突破300万,财富传承需求井喷,优质产品稀缺性凸显。

站在人生的中点回望,我们终会明白:财富的意义不在"拥有多少",而在"传承多少"。定额终身寿险用"生命的长度"丈量"财富的温度",用"确定的承诺"守护"不确定的未来"。正如一位高净值客户所说:"它不是保险,是我给家人的'情书'——上面写着:'无论我何时离开,你们的生活都不会改变。'" 2025年,让我们用这份"穿越时光的承诺",为家人的幸福上一道最坚实的保险。

全国统一客服热线 :400-000-1696 客服时间:8:30-22:30 杭州澄微网络科技有限公司版权所有 法律顾问:浙江君度律师事务所 刘玉军律师

万一网-保险资料下载门户网站 浙ICP备11003596号-4  浙公网安备 33040202000163号

浙公网安备 33040202000163号